Информационный центр по факторингу

ОСНОВНЫЕ ПОНЯТИЯ

Факторинг –финансовая услуга, позволяющая осуществить обмен будущей выручки на деньги. Продавая товары с условием отсрочки или рассрочки платежа, можно не ждать оплату, а уступить задолженность Фактору и получить деньги сразу.

Факторинговая сделка возможна для заключения в отношении дебиторской задолженности любого юридического лица или индивидуального предпринимателя, включая торговые сети и интернет-магазины.

Участники сделки

Покупатель - заказчик товаров (работ, услуг), юридическое лицо или индивидуальный предприниматель, именуемый «дебитор».

Продавец (Поставщик) – юридическое лицо или индивидуальный предприниматель, осуществляющее поставку Покупателю товаров (работ, услуг).

Фактор - финансовая организация (банк, факторинговая или микрокредитная компания), предоставляющие услуги факторинга на профессиональной основе.

| ВАЖНО! На сайтах в сети Интернет можно найти информацию об участниках рынка факторинга (например, список членов Ассоциации факторинговых компаний). |

|

| ! Требования к Факторам: | |

| Если факторинг предлагает банк, важно проверить наличие у него действующей лицензии ЦБ РФ - http://www.cbr.ru/fmp_check/ |

|

| Если факторинг предлагает факторинговая компания, ее ИНН должен содержаться в списке организаций, состоящих на учете на сайте Росфинмониторинга - https://portal.fedsfm.ru/check-inn |

|

| Если факторинг предлагает микрофинансовая компания, она должна значиться в реестре ЦБ РФ – https://cbr.ru/microfinance/registry/ |

|

| Проверить реальность деятельности и уточнить реквизиты факторинговой компании можно на сайте ФНС России - https://egrul.nalog.ru/ |

|

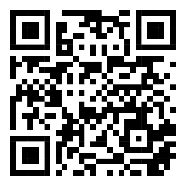

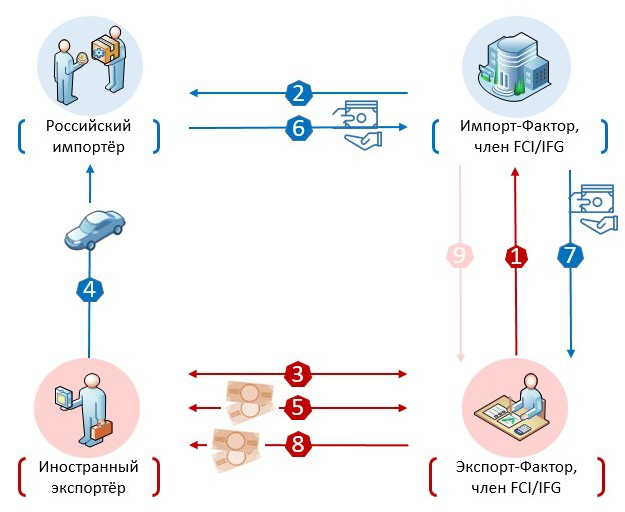

Схема классического факторинга

Рисунок 1 Схема факторинга*

*Цифры в схеме отражают порядок осуществления операций

- Поставщик и Фактор заключают договор факторинга. Фактор проводит анализ кредитоспособности Покупателя, юридическую чистоту предполагаемой сделки, а также оценивают существующие риски.

- Поставщик отгружает продукцию Покупателю на условиях отсрочки платежа.

- Накладные передаются в факторинговую компанию (обычно в электронном виде). Происходит уступка права требования долга по поставке.

- Фактор оплачивает Поставщику по накладным за отгруженный товар от 50% до 90% долга Покупателя (размер этой суммы зависит от величины сделки, продолжительности отсрочки оплаты, рисков, связанных с работой клиента, и количества отгружаемого товара).

- Покупатель переводит на счет факторинговой компании деньги в размере стоимости товаров, поставленных компанией на условиях отсрочки платежа

- Факторинговая компания переводит остаток суммы поставщику, за вычетом своей комиссии.

ДЛЯ ЧЕГО МОЖНО ИСПОЛЬЗОВАТЬ ФАКТОРИНГ

Факторинг используют предприятия самого различного уровня – от очень больших до самых малых.

Поставщики обычно используют факторинг, когда необходимо:

Пополнить оборотные средства

Когда покупатель долго не платит, компании трудно позволить себе лишние расходы, что сдерживает её развитие. Получая деньги по факторингу, компания может осуществить новые поставки, увеличивая оборот и прибыль.

Когда покупатель долго не платит, компании трудно позволить себе лишние расходы, что сдерживает её развитие. Получая деньги по факторингу, компания может осуществить новые поставки, увеличивая оборот и прибыль.

Устранить кассовый разрыв

Когда у компании много дебиторской задолженности, но нет денег на текущие расходы: аренду помещений, зарплату сотрудникам, покупку расходных материалов. Факторинг помогает вовремя выполнять обязательства.

Когда у компании много дебиторской задолженности, но нет денег на текущие расходы: аренду помещений, зарплату сотрудникам, покупку расходных материалов. Факторинг помогает вовремя выполнять обязательства.

Поработать с крупными ритейлерами и компаниями из других отраслей

Торговые сети работают с сотнями поставщиков и чаще всего осуществляют оплату через 45-75 дней. Факторинг позволяет даже небольшим компаниям работать с крупными покупателями и получать деньги сразу.

Торговые сети работают с сотнями поставщиков и чаще всего осуществляют оплату через 45-75 дней. Факторинг позволяет даже небольшим компаниям работать с крупными покупателями и получать деньги сразу.

Дисциплинировать контрагентов

Когда контрагенты пытаются добиться ещё большей отсрочки или намеренно не оплачивают свой долг. Факторы знают, как взаимодействовать с должниками и берут на себя ответственность за осуществление оплаты по договору.

Когда контрагенты пытаются добиться ещё большей отсрочки или намеренно не оплачивают свой долг. Факторы знают, как взаимодействовать с должниками и берут на себя ответственность за осуществление оплаты по договору.

ЗАКОНОДАТЕЛЬНОЕ РЕГУЛИРОВАНИЕ

Факторинг регулируется главой 43 ГК РФ «Финансирование под уступку денежного требования». В ней описаны основные условия договора, обязательства и состав его участников, а также терминология.

Договор факторинга отличает обязанность Фактора выполнить для Поставщика в обмен на уступку денежного требования не менее двух из четырех действий, перечисленных в пункте 1 статьи 824 ГК РФ:

1) передавать клиенту денежные средства в счет денежных требований, в том числе в виде займа или предварительного платежа (аванса);

2) осуществлять учет денежных требований клиента к третьим лицам (должникам);

3) осуществлять права по денежным требованиям клиента, в том числе предъявлять должникам денежные требования к оплате, получать платежи от должников и производить расчеты, связанные с денежными требованиями;

4) осуществлять права по договорам об обеспечении исполнения обязательств должников.

Факторинг не регулируется отдельным законом, кроме ГК РФ, деятельность факторов не лицензируется.

ФАКТОРИНГ vs КРЕДИТ

Факторинг является альтернативой кредиту. Основными различиями являются:

1) Поставщик получает деньги, но при этом у него нет задолженности перед банком, так как деньги Фактору (банку) возвращает Покупатель;

2) При оформлении договора факторинга не нужен залог или поручительство;

3) Факторинг предоставляется на непродолжительный срок, который соответствует периоду фактической отсрочки платежа;

4) При факторинге не требуется подтверждение целевого использования средств, которое необходимо при кредитовании;

5) Деньги, полученные по договору факторинга, являются активом продавца в бухгалтерском балансе, и долгом они не считаются.

ВАЖНО!

Факторинг и кредиты не исключают друг друга – получая факторинговое финансирование, компания может оформлять кредиты и займы на развитие бизнеса.

Преимущества факторинга по сравнению с кредитом

|

Для поставщика |

Для покупателя |

|

Возможность предоставления клиентам гибких условий сотрудничества |

Обеспечение бесперебойности исполнения контрактов и своевременность его завершения |

|

Быстрое получение необходимого финансирования |

Привлечение новых поставщиков |

|

Простая процедура согласования с минимальным пакетом документов |

Возможность согласовать поставку на ранних сроках без оплаты товаров (услуг) |

|

Отсутствие залогов и поручительств, а также необходимости перевода счетов в финансирующий банк |

Возможность не отвлекать денежные средства из бизнеса на оплату срочных обязательств |

|

Улучшение финансовых показателей компании |

Снижение финансовых рисков при сотрудничестве с поставщиками |

|

Риск неплатежа возможно переложить на Фактора |

Возможность подстраивать параметры факторинговой сделки под особенности финансирования контракта |

ВИДЫ ФАКТОРИНГА

|

По распределению рисков |

|

|

С регрессом |

Без регресса |

|

ВАЖНО! Использовать факторинг с правом регресса выгодно, когда дефицит оборотных средств не критичен, клиенты – крупные компании, а бизнес имеет потенциал для роста (товары или услуги пользуются спросом) или рост ограничен определенным сезоном. |

ВАЖНО! Факторинг без права регресса сводит к нулю финансовые риски Поставщика, но, как правило, стоит дороже.

|

|

По инициатору договора |

|

|

Реверсивный (закупочный) |

|

|

В этой схеме Поставщик, Покупатель и Фактор заключают трехсторонний договор, однако инициатором заключения договора о сотрудничестве с Фактором выступает не Поставщик, а Покупатель. Поставщик при реверсивном факторинге получает финансирование сразу после поставки товара, как правило полностью. Дебиторская задолженность значится на балансе Фактора, и Покупатель обязан выплатить деньги именно ему. |

|

|

По моменту перехода прав на выручку к Фактору |

|

|

Предпоставочный |

Безрегрессный с постфинансированием |

|

Фактор авансирует выручку по контракту, который заключен и гарантированно будет оплачен, но пока еще не исполнен Поставщиком (близкий «родственник» такого факторинга – кредит на исполнение государственных контрактов).

|

Продажа дебиторской задолженности в последний день отсрочки Покупателю.

|

|

Гарантийный |

|

|

Если выручка от Покупателя не поступит вовремя, ее (полностью или большую часть) перечислит Фактор на счет Поставщика. ВАЖНО! Стоимость такого факторинга для Поставщика ниже, так как проценты за пользование денежными средствами начисляются только с момента получения финансирования. |

|

|

По информированности всех участников сделки |

|

|

Открытый |

Закрытый |

|

Покупатель знает, что в сделке участвует третья сторона – Фактор. На платежных документах указывают, что права на возникшую дебиторскую задолженность переходят к Фактору и оплачивать ее нужно по реквизитам Фактора. Покупатель заранее получает уведомление с подписями, печатями либо с ЭЦП о начале факторинга. |

Покупатель не знает о существовании Фактора. Поставщик указывает реквизиты Фактора на платежных документах. Когда Покупатель закрывает задолженность, Фактор делает взаиморасчет с Поставщиком с учетом комиссии за выполненную работу. Уведомление направляется после того, как Покупатель не оплатил поставку, при этом Фактор получает право списывать со счета Поставщика поступающие от Покупателя средства, которыми он авансировал будущую выручку. ВАЖНО! Закрытый факторинг становится открытым, если ни Поставщик, ни Покупатель не исполнили своих обязательств. |

|

По местонахождению участников |

|

|

Внутренний |

Международный |

|

Все участники сделки находятся на территории одной страны. |

Участники могут находиться на территории разных стран. Подходит для составления долгосрочных договоров. |

МЕЖДУНАРОДНЫЙ ФАКТОРИНГ

Для выхода на зарубежные рынки и минимизации рисков неоплаты продукции и увеличения оборотных средств используется международный факторинг. Различают несколько видов международного факторинга:

Экспортный факторинг без права регресса

вид международной факторинговой операции, при котором Экспорт-фактор принимает на себя риск неоплаты экспортной поставки Покупателем-нерезидентом.

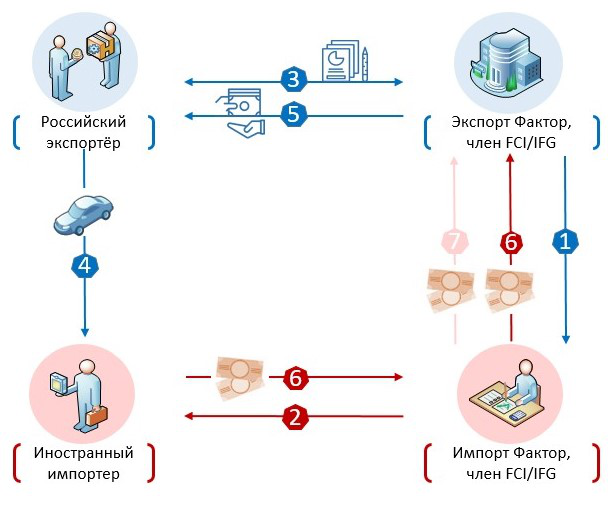

Алгоритм реализации экспортного факторинга без права регресса, двухфакторная модель:

Рисунок 2. Схема экспортного факторинга без права регресса, двухфакторная модель*

* Цифры в схеме отражают порядок осуществления операций

1. Экспорт-фактор направляет запрос Импорт-факторам в государстве покупателя-нерезидента с целью гарантирования возврата выручки и оценки платежеспособности Импортёра.

2. Устанавливается лимит на Импортёра (дебитора).

3. Заключается договор экспортного факторинга без права регресса.

4. Экспортер осуществляет поставку.

5. Экспорт-фактор, осуществив верификацию поставки, предоставляет экспортеру финансирование в размере от 60 до 80% от суммы инвойса (поставки).

6. Импорт-фактор переводит средства Экспорт-фактору после получения выручки от Импортёра.

7. В случае задержки оплаты или отказа от оплаты поставки, сумму выручки Экспорт-фактору перечисляет Импорт-фактор.

Экспортный факторинг с правом регресса

Это финансирование поставки за рубеж, при котором риски неплатежа лежат на Экспортёре. Обычно используется для наращивания объемов экспортных поставок в адрес надежных контрагентов за рубежом, а также для предотвращения кассовых разрывов при длительных отсрочках платежа. Экспортный факторинг с правом регресса чаще реализуется по однофакторной модели, отличается низким размером комиссии за риск, так как в комплекс услуг не входит защита от неплатежа со стороны покупателя-нерезидента.

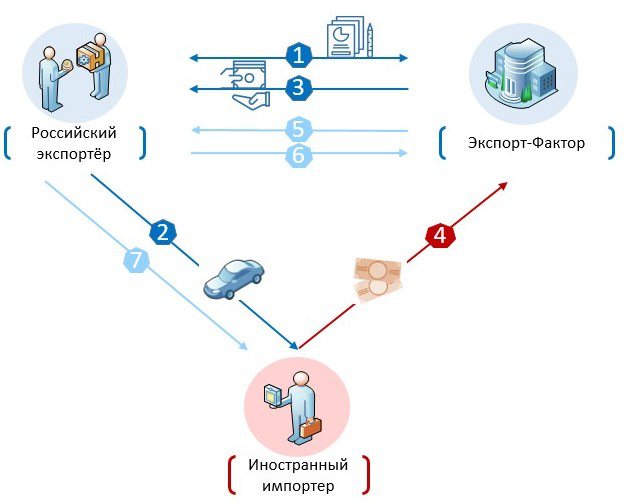

Алгоритм реализации экспортного факторинга с правом регресса, однофакторная модель:

Рисунок 3. Схема экспортного факторинга с правом регресса, однофакторная модель*

* Цифры в схеме отражают порядок осуществления операций

1. Заключается договор экспортного факторинга с правом регресса.

2. Экспортер осуществляет поставку.

3. Экспорт-фактор, осуществив верификацию поставки, предоставляет экспортеру финансирование в размере от 70 до 100% от суммы инвойса (поставки).

4. Импортёр оплачивает поставку на счёт Экспорт-фактора.

5. В случае не поступления выручки от Импортёра, Экспорт-фактор актуализирует период ожидания – срок, в течение которого проводится комплекс мероприятий, направленных на погашение возникшей задолженности. В случае отсутствия возможности получения выручки от покупателя-нерезидента, Экспорт-фактор направляет Экспортеру уведомление о наступлении регресса и требование о возврате ранее выплаченного финансирования

6. Экспортёр оплачивает задолженность по регрессу.

7. Экспортёр самостоятельно направляет Импортёру требование по неоплаченной Импортёром поставке.

Импортный факторинг

Позволяет импортировать товары и услуги иностранных поставщиков на условиях отсрочки платежа, без кредитной нагрузки и дополнительных расходов на оформление сделки.

Отличительная особенность импортного факторинга – российская компания-импортер не несет прямых финансовых затрат: при двухфакторной модели комиссии за сервис и за финансирование оплачивает поставщик-нерезидент. Импортный факторинг по двухфакторной модели не подразумевает права регресса.

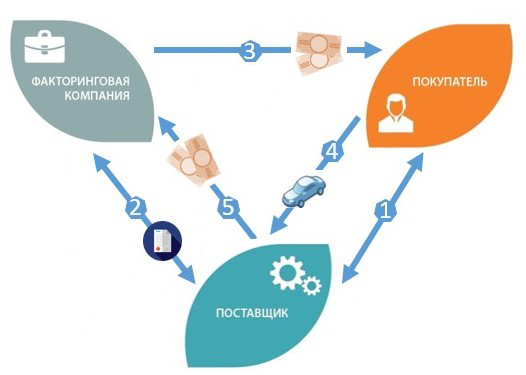

Рисунок 4. Схема импортного факторинга без права регресса, двухфакторная модель*

* Цифры в схеме отражают порядок осуществления операций

1. Экспорт-фактор направляет запрос Импорт-факторам в государстве покупателя-нерезидента с целью гарантирования возврата выручки и оценки платежеспособности Импортёра.

2. Устанавливается лимит на Импортёра (дебитора).

3. Заключается договор экспортного факторинга без права регресса.

4. Экспортер осуществляет поставку.

5. Экспорт-фактор, осуществив верификацию поставки, предоставляет экспортеру финансирование в размере от 60 до 80% от суммы инвойса (поставки).

6. Импортёр осуществляет оплату поставки на счёт Импорт-фактора.

7. Импорт-фактор переводит средства Экспорт-фактору.

8. Экспорт-фактор осуществляет окончательный расчёт с Экспортёром, выплатив ему оставшиеся 20-40% за вычетом комиссий и иных расходов.

9. В случае задержки оплаты или отказа от оплаты поставки, сумму выручки Экспорт-фактору перечисляет Импорт-фактор.

В России также применяется схема импортного факторинга с правом регресса, при которой российский Импорт-фактор выдает банку поставщика-нерезидента гарантию, снимающую риск неоплаты поставки.

ИСПОЛЬЗОВАНИЕ ПРИНЦИПОВ ABL-ФИНАНСИРОВАНИЯ В ДЕЯТЕЛЬНОСТИ ФАКТОРИНГОВЫХ КОМПАНИЙ

В практике факторинговых компаний стали появляться новые подходы к финансированию, которые дополняют классический факторинг. Одним из таких элементов является использование принципов ABL-финансирования (asset-based lending).

Главное отличие ABL от кредитов и классического факторинга состоит в том, что оценивается не финансовое состояние компании или объём платёжных поручений, а её ликвидные активы, которые, как правило, передаются в залог. Оценка риска и его последующий мониторинг осуществляется также по отношению к активам.

Главное различие между факторингом и ABL заключается в праве собственности. При ABL-финансировании права требования и прочие активы закладываются кредитору в качестве обеспечения под полученное финансирование, но при этом заёмщик остаётся владельцем этих активов, в отличие от продажи прав требования при факторинге.

По своей сути ABL является револьверным кредитом – кредитор разрешает клиенту возвращать денежные средства и брать снова столько раз, сколько ему это необходимо в период действия соглашения о финансировании. Лимит финансирования автоматически восстанавливается на сумму погашения.

ФАКТОРИНГ ДЛЯ ЗАКАЗЧИКА

ФАКТОРИНГ АВАНСА

Не всегда контракты заключаются на условиях отсрочки платежа или расчетов по факту поставки или оказания услуг. Поставщик может запросить предоплату до 100% от цены договора и не привезет товар пока за него не заплатит заказчик. Что же делать заказчику, если у него не хватает денег для оплаты? Выход есть – факторинг аванса. Схема получения факторинга аванса отличается от «классического» механизма только тем, что клиентом факторинговой компании является Покупатель

Рисунок 5. Схема факторинга аванса*

* Цифры в схеме отражают порядок осуществления операций

- Поставщик и Покупатель заключают контракт, который предполагает выплату аванса.

- Покупатель и Фактор заключают договор факторинга. Фактор проводит анализ кредитоспособности Покупателя, юридическую чистоту предполагаемой сделки, а также оценивают существующие риски.

- Фактор перечисляет Поставщику до 100% суммы предоплаты.

- Поставщик исполняет свои обязательства по контракту, а Покупатель подтверждает этот факт финансирующей организации.

- Покупатель переводит на счет факторинговой компании деньги сумму финансирования и комиссию за пользование денежными средствами

ФАКТОРИНГ КРЕДИТОРСКОЙ ЗАДОЛЖЕННОСТИ

Бывают ситуации, когда Покупатель не располагает достаточной суммой для расчета с Продавцом уже после поставки товара. Или проще говоря – нет возможности своевременно погасить свою кредиторскою задолженность. Тогда можно воспользоваться факторингом кредиторской задолженности. Покупатель обращается в факторинговую компанию, заключает трехсторонний договор между продавцом, покупателем и фактором. Продавец получает средства напрямую от фактора, а заказчик берет на себя обязательства по погашению задолженности факторинговой компании и комиссии.

ОНЛАЙН ПЛОЩАДКИ ФАКТОРИНГА

В настоящее время большое распространение получил онлайн-факторинг, где работа между поставщиком, заказчиком и Фактором происходит дистанционно на интернет-платформе.

Преимущества цифрового (онлайн) факторинга:

- высокая скорость обмена документами и принятия решений;

- обмен и подписание документов производится удалённо с использованием усиленной квалифицированной электронной подписи (УКЭП);

- снижение издержек на подготовку, отправку, обработку и хранение документации;

- прозрачность и безопасность сделок.

Группы факторинговых платформ по количеству действующих факторинговых компаний

1. Однофакторные— это решения, которые разрабатываются и внедряются конкретной факторинговой организацией и призваны обеспечить автоматизацию процесса взаимодействия между сторонами сделки. На такой платформе клиенты могут получать финансирование только от одной факторинговой компании.

|

ВАЖНО! Подобные решения разработаны ВТБ-Факторинг, Альфа-банком, ГК Открытие, Сбербанком, Газпромбанком и другими крупными финансовыми организациями. |

|

2. Мультифакторные платформы — единое информационное пространство, открытое для любого числа финансирующих организаций и не ограничивает клиента предложением одной факторинговой компании и является «финансовым супермаркетом».

|

Перечень мультифакторных платформ можно найти на сайте Ассоциации факторинговых компаний.

|

|

ВАЖНО!

Некоторые краудлендинговые интернет-платформы (Lemon.online, Поток.Диджитал, Penenza) предлагают заёмщикам и инвесторам осуществление финансирования поставок с отсрочкой платежа (краудфакторинг), используя различные способы работы по финансированию договоров под уступку требований.

ДЕЙСТВУЮЩИЕ МЕРЫ ГОСУДАРСТВЕННОЙ ПОДДЕРЖКИ

На региональном и федеральном уровне действуют меры государственной поддержки при осуществлении факторинговой деятельности.

ФЕДЕРАЛЬНЫЕ ПРОГРАММЫ ПОДДЕРЖКИ

1. Прямая гарантия Корпорации МСП

Поддержка: гарантия по обеспечению исполнения части обязательств по кредитным договорам и иным договорам кредитного характера.

Для кого: факторинговые компании

Объект факторинга: исполнение контрактов (договоров), в том числе заключаемых в рамках Федерального закона от 18.07.2011 № 223-ФЗ «О закупках товаров, работ, услуг отдельными видами юридических лиц».

Условия: кредитный договор, по которому предоставляется гарантия, должен содержать обязательство Фактора осуществлять финансирование клиентов факторинга, являющихся субъектами МСП.

- вознаграждение за гарантию – 0,5% годовых от суммы гарантии;

- срок действия гарантии – не более 28 месяцев;

Как получить: подать заявку в Корпорацию МСП

Подробнее на сайте Корпорации МСП

2. Субсидии российским финансовым организациям

Поддержка: субсидии финансовым организациям в размере недополученных ими доходов (сумма потерь в доходах финансовых организаций, образовавшихся в результате применения льготной ставки по договору факторинга).

Для кого: финансовые организации

Объект факторинга: исполнения договоров поставки автомобильной техники, произведённой в РФ, для органов власти и госкомпаний (со сроком исполнения не позднее 31.12.2023 г.).

Условия: договор факторинга предусматривает ставку комиссии, составляющей вознаграждение финансовой организации за предоставление поставщику финансирования, в размере 0% годовых, применяемую с учетом субсидии.

Как получить: подать заявку в Министерство промышленности и торговли РФ

Подробнее в Постановлении Правительства РФ от 11.07.2020 № 1035

Корпоративная программа повышения конкурентоспособности (КППК)

Поддержка: возмещение части затрат, связанных с поддержкой производства высокотехнологичной продукции:

- субсидии до 4,5% годовых от коммерческой ставки банка.

Для кого: банки

Объект факторинга: договора международного факторинга на срок от 2 до 5 лет (окончание реализации не позднее 31 декабря 2024 года).

Условия: договор международного факторинга заключается российским производителем, который заключил КППК с Мипромторгом России и включён в единый перечень производителей, заключивших КППК.

Как получить: подать заявку в Министерство промышленности и торговли Нижегородской области

Подробнее в Постановлении Правительства РФ от 23.02.2019 № 191

на сайте Российского экспортного центра.

ПОЛЕЗНЫЕ ССЫЛКИ И ДОКУМЕНТЫ